Рынок лецитина: российские компании вытесняют иностранных конкурентов и наращивают производственные мощности

Лецитин — это эмульгатор, представляющий собой смесь фосфолипидов (65–75%) с триглицеридами и небольшим количеством других веществ. Его получают из соевого, подсолнечного, рапсового масла, а также из яичного желтка.

Где применяют лецитин

Лецитин является природным эмульгатором, на его основе изготавливают однородные стабильные составы из масла и воды — эмульсии, которые необходимы для производства целого ряда продуктов:

- шоколада и шоколадной глазури, кондитерских, хлебобулочных и макаронных изделий (кроме твердых сортов), маргарина, майонеза, а также жироводных эмульсий для смазки хлебопекарных форм и листов — в пищевой промышленности лецитин используется в качестве пищевой добавки с кодом Е322;

- косметических и фармацевтических препаратов;

- жировых красок и их растворителей;

- виниловых покрытий;

- чернил;

- удобрений;

- пестицидов;

- взрывчатых веществ.

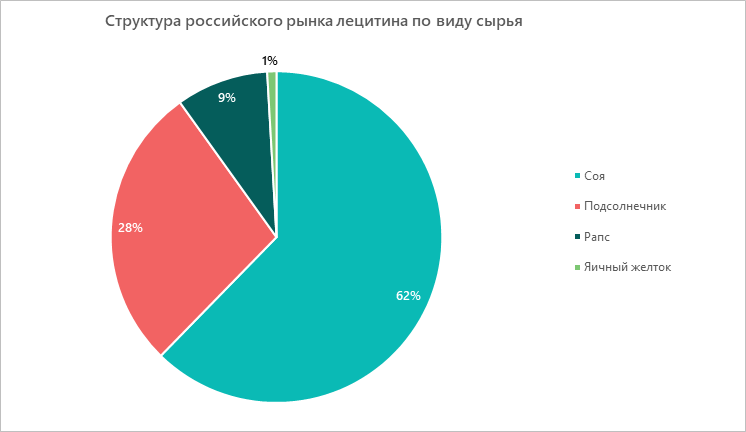

На отечественном рынке в 2022 г. преобладал соевый лецитин, на который пришлось порядка 62%, доля лецитина из подсолнечника составила 28%.

Основные игроки российского рынка

С 2018 г. по 2022 г. на рынке наблюдался рост объемов производства лецитинов, что связано с увеличением как экспорта, так и внутреннего потребления. Среди основных российских игроков можно выделить следующие компании:

- ГК «Содружество»;

- ООО «ЭФКО пищевые ингредиенты»;

- ООО «МЭЗ «Амурский»;

- ООО «Масленица»;

- ООО «МЭЗ Юг Руси»;

- ГК «Русагро».

Соотношение импорта и российского производства в общем объеме рынка — 38/62, при этом доля импорта ежегодно снижается. Основной причиной такой динамики аналитики считают рост производства российских компаний за счет расширения и ввода новых мощностей.

Наибольшие доли в импорте лецитина в Россию в 2022 г. принадлежали компаниям ADM и Aceitera General Deheza S.A. (16,9% и 14,0% в натуральном выражении соответственно). При этом в целом в импорте преобладала продукция, отправленная из Беларуси.

Экспорт лецитина из России

В 2022 г. объем экспорта лецитина из России вырос на 16,7% в натуральном и на 111,4% и 97% в долларовом и рублевом выражении соответственно. Такой существенный прирост объясняется не только увеличением физических поставок за рубеж, но и подорожанием подсолнечного лецитина, доля которого в экспортных отгрузках в 2022 г. составляла 69% в натуральном и 71% в стоимостном выражении.

Перспективы и прогноз развития рынка

Перспективы развития российского рынка лецитина достаточно благоприятны, если ориентироваться на статистику по производству продуктов питания, в составе которых используется лецитин. Так, за 6 месяцев 2023 г., по сравнению с аналогичным периодом 2022 г., производство кондитерских изделий выросло на 4,9%, шоколада –— на 6,3%, маргарина — на 1,2%, изделий мучных кондитерских — на 3,1%, мороженого — на 9,7%. Однако данные по ВЭД за 6 месяцев 2023 г. не слишком радужны. Так, экспорт лецитинов за рассматриваемый период ниже на 20%, чем за 6 месяцев 2022 г., а импорт упал на 37%.

Учитывая, что экспорт в общем объеме производства занимает порядка 70%, а импорт при этом снижается, в 2023 г. можно ожидать снижения как объемов производства, так и объемов потребления лецитинов.

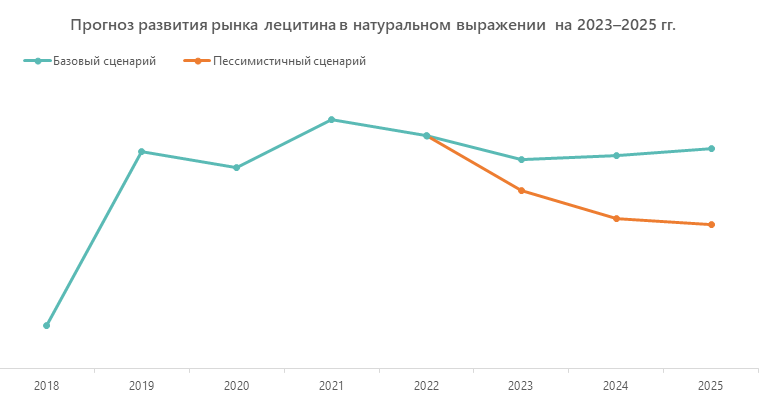

Аналитики MegaResearch подготовили два сценария дальнейшего развития рынка:

- Базовый вариант основан на развитии российской экономики в условиях сохранения консервативных тенденций изменения внешних факторов с учетом возможного ухудшения внешнеэкономических и иных условий.

- Пессимистичный вариант предполагает существенные изменения в экономике, ухудшение политической обстановки, усиление конкуренции, которые могут создать сложности для компаний в отрасли.

По прогнозу, рекордного уровня 2021 года рынок не достигнет ни в одном из сценариев. В базовом варианте его объем в 2025 году вернется на уровень 2019 г. и будет ниже текущих показателей примерно на 2%. В пессимистичном сценарии падение рынка будет более глубоким — на уровне 12%.

Краткий анализ мирового рынка

По экспертной оценке MegaResearch, объем мирового рынка лецитинов в 2022 г. составлял порядка 730 000 тонн, из них более 80% приходилось на продукт из соевого сырья.

Крупнейшими мировыми производителями лецитинов являются компании:

- Cargill;

- ADM;

- Lasenor;

- Lecital;

- HENRAN INTERNATIONAL CO., LTD;

- Tianjin Hexiyuan Lecithin Technology Co., Ltd;

- Orison Chemicals Limited;

- Aceitera General Deheza S.A.;

Увеличение спроса на лецитины наблюдается повсеместно, но особенно — в странах Азии. Основные драйверы роста — увеличение потребления фасованных и обработанных продуктов, готовых к употреблению, а также тенденции здорового образа жизни. В Азиатско-Тихоокеанском регионе приобретает популярность обезжиренный лецитин, производимый в виде порошка или гранул.

В целом, по прогнозу аналитиков, ежегодные темпы роста рынка с 2023 по 2026 г. составят 5,5%.

Дмитрий специализируется на проектах по маркетинговым исследованиям, бизнес-планам и стратегическому консалтингу.